Gate.io میں لیوریجڈ ٹوکن

لیوریجڈ ٹوکنز کے بارے میں

Gate.io نے ETF لیوریجڈ ٹوکنز متعارف کرائے ہیں۔ لیوریجڈ ٹوکنز اور روایتی ٹوکنز کے درمیان فرق صرف یہ ہے کہ لیوریجڈ ٹوکن میں لیوریجڈ خصوصیات ہوتی ہیں۔ تمام لیوریجڈ ٹوکن کے اسپاٹ ٹریڈنگ مارکیٹ میں ہم منصب ہوتے ہیں۔ ETF پروڈکٹس کو مستقل معاہدوں پر ہیج کیا جاتا ہے اور ان کا انتظام کیا جاتا ہے۔ 0.1% کی روزانہ مینجمنٹ فیس لی جاتی ہے۔ (انتظامی فیس کی شرح اصل قیمت کے ساتھ مختلف ہوتی ہے۔ تازہ ترین معلومات کے لیے براہ کرم اعلانات سے رجوع کریں)۔ کنٹریکٹ ہینڈلنگ فیس اور فنڈنگ فیس جیسے اخراجات کے لیے مینجمنٹ فیس بنتی ہے، جبکہ کنٹریکٹ فنڈنگ فیس نہیں لی جاتی ہے۔ کیپیٹل مینجمنٹ آپٹیمائزیشن کے ذریعے، صارفین کے حقیقی لیوریج کے اخراجات اور خطرات کم ہو جاتے ہیں۔

لیوریجڈ ٹوکنز کی تجارت کرتے وقت صارفین کو کولیٹرل گروی رکھنے کی ضرورت نہیں ہے، لیکن ETFs پر یومیہ 0.1% کی مینجمنٹ فیس لگے گی (مینجمنٹ فیس مینجمنٹ فنڈز سے جمع کی جاتی ہیں اور صارفین کی تجارت میں براہ راست ظاہر نہیں ہوتی ہیں)۔ لیوریجڈ ٹوکن بنیادی طور پر دائمی معاہدوں سے مطابقت رکھتے ہیں، جنہیں اسپاٹ ٹریڈنگ کے طور پر بھی آسانی سے سمجھا جا سکتا ہے۔ دائمی معاہدے کی تجارت میں براہ راست حصہ لینے کے مقابلے میں، لیوریجڈ ٹوکنز کیپیٹل مینجمنٹ کو بہتر بنانے کی کوشش کرتے ہیں تاکہ صارفین کے حقیقی بیعانہ اخراجات اور خطرات کو کم کیا جا سکے۔ لیوریجڈ ٹوکنز کو اب بھی زیادہ خطرہ والی مصنوعات کے طور پر درجہ بندی کیا جاتا ہے۔ براہ کرم یقینی بنائیں کہ لیوریجڈ ٹوکن کی تجارت کرنے سے پہلے آپ خطرات کو سمجھتے ہیں۔

ETF لیوریجڈ ٹوکن

3L: 3 بار لیوریجڈ لانگ بلش ٹوکن

مثال: ETH3L 3 بار لیوریجڈ لانگ بلش ای ٹی ایچ ٹوکن ہے۔

3S: 3 بار لیوریجڈ شارٹ بیئرش ٹوکن

مثال: ETH3S 3 بار لیوریجڈ شارٹ بیئرش ETH ٹوکن ہے۔

لیوریجڈ ٹوکنز کی پوزیشن ایڈجسٹمنٹ میکانزم

جب ETF پروڈکٹس منافع اور نقصان کو فالو اپ کرتے ہیں اور لیوریج کو ہر روز ٹارگٹ لیوریج میں ایڈجسٹ کرتے ہیں، اگر منافع ہوتا ہے تو پوزیشنز کھول دی جائیں گی۔ اگر نقصانات ہیں تو عہدوں کو کم کیا جائے گا۔ لیوریجڈ ٹوکن ٹریڈنگ کے لیے کسی ضمانت کی ضرورت نہیں ہے۔ لیوریجڈ ٹوکنز کی سادہ خرید و فروخت کے ذریعے، صارف لیوریجڈ منافع پیدا کر سکتے ہیں، بالکل اسی طرح جیسے مارجن ٹریڈنگ میں۔

3X لیوریجڈ ETF کے لیے قواعد

1. بے قاعدہ ری بیلنسنگ: جب ریئل ٹائم لیوریج ریشو 3 سے زیادہ ہو جائے گا تو بے قاعدہ ری بیلنسنگ شروع ہو جائے گی اور پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 2.3 پر ایڈجسٹ کر دے گا۔

2. ریگولر ری بیلنسنگ: 00:00UTC+8 ہر روز ری بیلنسنگ کا باقاعدہ وقت ہے۔ جب ریئل ٹائم لیوریج کا تناسب 1.8 سے نیچے یا 3 سے اوپر چلا جاتا ہے، یا اتار چڑھاؤ کی شرح (کنٹریکٹ انڈیکس کی قیمت کے ساتھ شمار کی جاتی ہے) 1% سے تجاوز کر جاتی ہے (گزشتہ 24 گھنٹوں میں بنیادی کرنسی کی قیمت میں نمایاں اضافہ یا کمی کی وجہ سے)، پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 2.3 پر ایڈجسٹ کرے گا۔

3.3 بار لیوریج شدہ ETF میں عملی طور پر 2.3 گنا کا ہدف شدہ لیوریج ہے، مارکیٹ کے اتار چڑھاؤ کی شرح کو کم کرنے اور طویل مدتی رگڑ کے اخراجات کو کم کرنے کی کوشش میں۔ یک طرفہ مارکیٹ میں، کیونکہ حاصل ہونے والے منافع کو مزید پوزیشنز کو شامل کرنے کے لیے استعمال کیا جائے گا اور نقصان ہونے پر سٹاپ لاس شروع ہو جائے گا، ETF پروڈکٹس اچھی کارکردگی دکھاتے ہوئے دکھائی دیں گے، لیکن مارکیٹ کے اتار چڑھاو کی وجہ سے رگڑ کی قیمتیں شدید ہو سکتی ہیں۔ لہذا، ETF مصنوعات طویل مدتی ہولڈنگ کے بجائے قلیل مدتی ہیجنگ کے لیے اچھی ہیں۔

5X لیوریجڈ ETF کے لیے قواعد

1. بے قاعدہ ری بیلنسنگ: جب ریئل ٹائم لیوریج ریشو 7 سے تجاوز کر جائے گا، بے قاعدہ ری بیلنسنگ شروع ہو جائے گی اور پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 5 پر ایڈجسٹ کر دے گا۔ 2. ریگولر ری

بیلنسنگ: ہر دن 00:00UTC+8 ری بیلنسنگ کا باقاعدہ وقت ہے۔ جب ریئل ٹائم لیوریج کا تناسب 3.5 سے نیچے یا 7 سے اوپر چلا جاتا ہے، یا اتار چڑھاؤ کی شرح (کنٹریکٹ انڈیکس کی قیمت کے ساتھ شمار کی جاتی ہے) 1% سے تجاوز کر جاتی ہے (گزشتہ 24 گھنٹوں میں بنیادی کرنسی کی قیمت میں نمایاں اضافہ یا کمی کی وجہ سے)، پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 5 پر ایڈجسٹ کر دے گا

۔ 3۔ 5 بار لیوریجڈ ETF پروڈکٹس کی خالص اثاثہ قیمت بنیادی کرنسی کی قیمتوں میں تبدیلی کے لیے اضافی خطرے سے دوچار ہے۔ منطقی طور پر، 5 بار لیوریجڈ ETF پروڈکٹس کے لیے فاسد اور ریگولر ری بیلنس زیادہ کثرت سے ہوتا ہے، جو 3 بار لیوریجڈ ETF پروڈکٹس کے مقابلے میں زیادہ رگڑ کا شکار ہوتے ہیں اور یہ صرف قلیل مدتی ہیجنگ کے لیے اچھے ہوتے ہیں۔ ETF لیوریجڈ پروڈکٹس میں سرمایہ کاری کرنے سے پہلے، براہ کرم 5X اور 3X لیوریجڈ ٹوکنز کے درمیان فرق سے آگاہ کریں اور سمجھداری سے انتخاب کریں۔

لیوریجڈ ٹوکنز کے فوائد

لیکویڈیشن سے مفت

لیوریجڈ ٹوکن بنیادی طور پر اسپاٹ مارکیٹ پر ٹوکن جوڑے ہوتے ہیں اور اس وجہ سے لیکویڈیشن سے پاک ہوتے ہیں۔ یہاں تک کہ اگر لیوریجڈ ٹوکن کی قیمت 100USD سے 1 USD تک گر جائے تو بھی تاجر کے پاس موجود مقدار میں کوئی تبدیلی نہیں آئے گی۔ اگر کافی نقصان ہوا ہے، تو یہ خودکار پوزیشن میں کمی کے طریقہ کار کو متحرک کر سکتا ہے۔ صرف شاذ و نادر صورتوں میں، لیوریجڈ ٹوکنز کی قیمت 0 تک پہنچ سکتی ہے۔

کوئی ضمانت کی ضرورت نہیں

ہے روایتی مارجن ٹریڈنگ میں، تاجروں کے لیے لیوریجڈ نفع پیدا کرنے کے لیے کولیٹرل ضروری ہے، جو بغیر ضمانت کے لیوریجڈ ٹوکنز کی تجارت کر کے حاصل کیا جا سکتا ہے۔ ایک مخصوص انتظامی فیس وصول کی جائے گی۔

ETF لیوریجڈ ٹوکنز جمع کرنا اور نکالنا ابھی ممکن نہیں ہے۔

خودکار منافع کمپاؤنڈ اور خودکار پوزیشن میں کمی

جب مارکیٹ میں یک طرفہ اضافہ ہوتا ہے، 3X لیوریجڈ ٹوکنز 3X لیوریج کے ساتھ روایتی مارجن ٹریڈنگ سے زیادہ منافع کما سکتے ہیں۔ اس کی وجہ یہ ہے کہ کمائے گئے منافع کو خود بخود زیادہ منافع حاصل کرنے کے لیے مزید لیوریجڈ ٹوکن خریدنے کے لیے استعمال کیا جاتا ہے۔ جب مارکیٹ گرے گی تو لیکویڈیشن نہیں ہوگی اور نقصان کو روکنے کے بجائے خودکار پوزیشن میں کمی کو متحرک کیا جائے گا۔

لیوریجڈ ٹوکنز کے نقصانات

ہائی رسک

لیوریجڈ ٹوکن لیوریجڈ خصوصیات کے ساتھ نئی مصنوعات ہیں، جو کافی خطرات کے ساتھ آتی ہیں۔

طویل مدتی سرمایہ کاری کے لیے موزوں نہیں ہے

لیوریجڈ ٹوکن صرف پیشہ ور سرمایہ کاروں کے لیے موزوں ہیں جو خطرے سے بچاؤ یا قلیل مدتی یک طرفہ مارکیٹ سرمایہ کاری کے لیے استعمال کریں۔ وہ درمیانی اور طویل مدتی سرمایہ کاری کے لیے موزوں نہیں ہیں۔ پوزیشن ایڈجسٹمنٹ میکانزم کی موجودگی کی وجہ سے، لیوریجڈ ٹوکنز کو طویل عرصے تک رکھنے کا خطرہ بہت زیادہ ہے۔ انعقاد کا وقت جتنا لمبا ہوگا، اتار چڑھاؤ اور رگڑ کے اخراجات اتنے ہی زیادہ ہوں گے۔

فنڈ مینجمنٹ فیس

معاہدے کے مخالف فریقوں کے تاجروں کے درمیان دائمی معاہدوں کی فنڈنگ فیس ادا کی جاتی ہے، لیکن جب لیوریجڈ ٹوکنز کی تجارت کرتے ہیں تو مینجمنٹ فیس کی ایک مقررہ یومیہ شرح وصول کی جائے گی: 0.1% یومیہ مینجمنٹ فیس لی جاتی ہے۔

مندرجہ بالا تمام مواد سرمایہ کاری کے لیے کوئی مشورہ نہیں ہے۔ لیوریجڈ ٹوکن ہائی رسک پروڈکٹس ہیں۔ براہ کرم یقینی بنائیں کہ لیوریجڈ ٹوکن کی تجارت کرنے سے پہلے آپ کو خطرات کی اچھی سمجھ ہے۔

براہ کرم خبردار رہیں:

کریپٹو کرنسی مارکیٹ اتار چڑھاؤ کا شکار ہے۔ 3X اور 5X لیوریجڈ ETF پروڈکٹس قیمتوں میں اتار چڑھاؤ میں اضافہ کریں گے اور نقصان کے زیادہ خطرات لائیں گے۔ براہ کرم خطرات کو تفصیل سے سمجھیں اور سمجھداری سے تجارت کریں۔ باقاعدہ اور بے قاعدہ پوزیشن ایڈجسٹمنٹ کی وجہ سے، ایک مخصوص مدت میں عروج و زوال ہمیشہ ہدف شدہ لیوریج نہیں ہوتا ہے۔ ETF مصنوعات کو دائمی معاہدوں کے ذریعے ہیج کیا جاتا ہے۔ اگر منافع کمایا جاتا ہے تو، عہدوں کو کھول دیا جائے گا؛ اگر نقصانات ہیں تو عہدوں کو کم کیا جائے گا۔ ETF پروڈکٹس منافع اور نقصان کی پیروی کرتے ہیں اور روزانہ کی بنیاد پر لیوریج کو ٹارگٹ لیوریج میں ایڈجسٹ کرتے ہیں۔ اتار چڑھاؤ والی مارکیٹ میں رگڑ کی قیمتیں کافی زیادہ ہو سکتی ہیں۔ پوزیشن ایڈجسٹمنٹ کے طریقہ کار اور پوزیشن ہولڈنگ اخراجات کی وجہ سے، لیوریجڈ ETF مصنوعات طویل مدتی سرمایہ کاری نہیں ہیں۔ قیمتوں میں بڑے اتار چڑھاؤ اور زیادہ خطرات ETF مصنوعات کی خصوصیات ہیں۔ براہ کرم احتیاط سے سرمایہ کاری کریں۔

لیوریجڈ ETF مصنوعات کے لیے گائیڈ (باب I)

Q1: لیوریجڈ ETF مصنوعات کیا ہیں؟

لیوریجڈ ٹوکن اسٹاک مارکیٹ میں روایتی ETC مصنوعات کی طرح ہیں۔ وہ دیئے گئے ہدف اثاثہ کی قیمت کے اتار چڑھاو کو ٹریک کرتے ہیں۔

قیمتوں میں یہ اتار چڑھاو بنیادی اثاثوں کی مارکیٹ سے تقریباً 3 یا 5 گنا ہے۔ روایتی مارجن ٹریڈنگ سے مختلف، صارفین کو لیوریجڈ ٹوکنز کی ٹریڈنگ کرتے وقت کولیٹرل گروی رکھنے کی ضرورت نہیں ہے۔

صارف لیوریجڈ ٹوکنز کی سادہ خرید و فروخت کے ذریعے مارجن پر تجارت کا مقصد حاصل کر سکتے ہیں۔

ہر لیوریجڈ ETF پروڈکٹ کنٹریکٹ پوزیشن سے مطابقت رکھتا ہے، جس کا انتظام فنڈ مینیجرز کرتے ہیں۔

لیوریجڈ ETF پروڈکٹس کا استعمال آپ کو مخصوص میکانزم کے بارے میں سیکھے بغیر آسانی سے اپنا مستقل لیوریج انویسٹمنٹ پورٹ فولیو بنانے کی اجازت دیتا ہے۔

Q2: بنیادی اثاثہ کیا ہے؟

A: لیوریجڈ ETF پروڈکٹ کا نام اس کے بنیادی اثاثہ کے نام اور لیوریج تناسب پر مشتمل ہوتا ہے۔ مثال کے طور پر، BTC3L اور BTC3S کا بنیادی اثاثہ BTC ہے۔

Q3: ETF مصنوعات کا کل حجم کتنا ہے؟

دائمی معاہدوں کی طرح، لیوریجڈ ETF مصنوعات مالی مشتق ہیں، عام کرپٹو ٹوکن نہیں۔ اس لیے لیوریجڈ ETF پروڈکٹس کے لیے کوئی "کل والیوم" یا "برن والیوم" نہیں ہے۔

Q4: لیوریجڈ ETF پروڈکٹس منافع کو کیسے بڑھاتے ہیں؟

لیوریجڈ ETF پروڈکٹس قیمت کے اتار چڑھاؤ کو بڑھا کر نقصانات اور منافع کو بڑھاتے ہیں۔ پوزیشن ایڈجسٹمنٹ کے بعد کہیے، BTC کی قیمت 5% بڑھتا ہے، (بے قاعدہ ری بیلنسنگ کے متحرک ہونے کے امکان پر غور نہیں کرتے)، BTC3L کی قیمت میں 15% اضافہ ہوگا اور BTC3S میں 15% کی کمی ہوگی۔ Q5

: لیوریجڈ ETF مصنوعات مارجن ٹریڈنگ سے کیسے مختلف ہیں

؟ کل سرمایہ کاری میں مارجن قرضوں کو شامل کر کے فوائد اور نقصانات کو بڑھانا ہے۔ لیوریج کا تناسب صارف کے پاس موجود اثاثوں کے حجم کو ضرب دیتا ہے۔ لیوریجڈ ETF پروڈکٹس بنیادی اثاثوں کی قیمت کے اتار چڑھاو کو بڑھا کر منافع کو بڑھا دیتے ہیں۔ لیوریج کا تناسب اس میں ظاہر ہوتا ہے۔ قیمتوں میں اتار چڑھاؤ۔ 2. لیوریجڈ ETF پروڈکٹس کے لیے تاجروں کو ضمانت یا قرض لینے کی ضرورت نہیں ہوتی ہے۔ لیوریجڈ ٹوکنز کی تجارت کرتے وقت لیکویڈیشن کا کوئی خطرہ نہیں ہوتا ہے

۔

1. لیوریجڈ ETF پروڈکٹس کی تجارت کے لیے کولیٹرل کی ضرورت نہیں ہے اور یہ لیکویڈیشن سے پاک ہے۔ 2. فکسڈ لیوریج ریشو: دائمی معاہدے میں اصل لیوریج پوزیشن ویلیو کے اتار چڑھاؤ کے ساتھ مختلف ہوتی ہے۔ لیوریجڈ ETF مصنوعات کی پوزیشنز روزانہ کی بنیاد پر ایڈجسٹ کی جاتی ہیں۔ لیوریج کا تناسب تقریباً ہمیشہ 3 اور 5 کے درمیان رہتا ہے

۔

Gate.io کے فنڈ مینیجر فیوچر پوزیشنز کو متحرک طور پر ایڈجسٹ کرتے ہیں تاکہ لیوریجڈ ETF پروڈکٹس ایک مخصوص مدت کے لیے ایک مقررہ لیوریج تناسب کو برقرار رکھ سکیں۔ جب لیوریجڈ ETF پروڈکٹس منافع بخش ہوتے ہیں، تو پوزیشن ایڈجسٹمنٹ کے فوراً بعد پوزیشنوں میں اضافہ کیا جائے گا۔ نقصان کی صورت میں، عہدوں کو کم کر دیا جائے گا، تاکہ ختم ہونے کے خطرے کو ختم کیا جا سکے۔ نوٹ: پوزیشن ایڈجسٹمنٹ ETF مصنوعات کے پیچھے کنٹریکٹ پوزیشنز کو ایڈجسٹ کرنا ہے۔ تاجروں کی کرنسی ہولڈنگز تبدیل نہیں ہوتی ہیں۔

Q8: پوزیشن ایڈجسٹمنٹ کب طے کی جاتی ہیں؟

3X لیوریجڈ ETF پروڈکٹس کے لیے: 1. بے قاعدہ ری بیلنسنگ: جب ریئل ٹائم لیوریج ریشو 3 سے زیادہ ہو جائے گا، تو بے قاعدہ ری بیلنسنگ شروع ہو جائے گی اور پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 2.3 پر ایڈجسٹ کر دے گا۔ 2. ریگولر ری بیلنسنگ: 00:00UTC+8 ہر روز ری بیلنسنگ کا باقاعدہ وقت ہے۔ جب ریئل ٹائم لیوریج کا تناسب 1.8 سے نیچے یا 3 سے اوپر چلا جاتا ہے، یا اتار چڑھاؤ کی شرح (کنٹریکٹ انڈیکس کی قیمت کے ساتھ شمار کی جاتی ہے) 1% سے تجاوز کر جاتی ہے (گزشتہ 24 گھنٹوں میں بنیادی کرنسی کی قیمت میں نمایاں اضافہ یا کمی کی وجہ سے)، پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 2.3 پر ایڈجسٹ کرے گا۔

5X لیوریجڈ ETF پروڈکٹس کے لیے: 1. فاسد ری بیلنسنگ: جب ریئل ٹائم لیوریج ریشو 7 سے زیادہ ہو جائے گا، تو بے قاعدہ ری بیلنسنگ شروع ہو جائے گی اور پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 5 پر ایڈجسٹ کر دے گا۔ 2. ریگولر ری بیلنسنگ: 00:00UTC+8 ہر دن باقاعدہ توازن کا وقت ہے۔ جب ریئل ٹائم لیوریج کا تناسب 3.5 سے نیچے یا 7 سے اوپر چلا جاتا ہے، یا اتار چڑھاؤ کی شرح (کنٹریکٹ انڈیکس کی قیمت کے ساتھ شمار کی جاتی ہے) 1% سے تجاوز کر جاتی ہے (گزشتہ 24 گھنٹوں میں بنیادی کرنسی کی قیمت میں نمایاں اضافہ یا کمی کی وجہ سے)، پوزیشن ایڈجسٹمنٹ میکانزم لیوریج ریشو کو 5 میں ایڈجسٹ کر دے گا۔

Q9: انتظامی فیسیں کیوں ہیں؟

Gate.ios 3S اور 5S ETF پروڈکٹس 0.1% کی یومیہ مینجمنٹ فیس کے ساتھ آتے ہیں۔ یومیہ مینجمنٹ فیس میں لیوریجڈ ٹوکنز کی ٹریڈنگ سے اٹھنے والے تمام اخراجات شامل ہیں، بشمول کنٹریکٹ ٹریڈز کی ہینڈلنگ فیس، فنڈنگ فیس، اور کھولنے پر قیمتوں میں فرق کی وجہ سے رگڑ کے اخراجات۔ پوزیشنز وغیرہ۔

FTXs ETF پروڈکٹس میں وصول کی جانے والی 0.03% یومیہ مینجمنٹ فیس میں مذکورہ فیسوں میں سے کوئی بھی شامل نہیں ہے۔ جب سے ETF پروڈکٹس پہلی بار Gate.io پر لانچ کیے گئے تھے، حساب سے اسپاٹ ٹریڈنگ میں ہینڈلنگ فیس کو چھوڑ کر، ETF پروڈکٹس میں انتظامی فیس Gate.io چارجز تمام اخراجات کو پورا کرنے سے قاصر ہیں۔ Gate.io صارفین کو خالص اثاثہ قیمت (NAV) سے لینے کے بجائے اضافی قیمت ادا کرتا رہے گا۔

جلد ہی Gate.io مشترکہ ETF پروڈکٹس اور کم لیوریج ریورس ETF پروڈکٹس جیسی مصنوعات لانچ کرے گا۔ منفرد تکنیکی اصلاح کے ذریعے، وہ اخراجات کو بہت کم کر سکتے ہیں، تجارت کو آسان بنا سکتے ہیں اور انتظامی فیس کو کم کر سکتے ہیں۔

Q10: "BULL" اور "BEAR" پر ختم ہونے والے ETF مصنوعات کی خالص اثاثہ قیمت کیوں ظاہر نہیں کی جاتی ہے؟

"BULL" اور "BEAR" کے ساتھ ختم ہونے والی ETF مصنوعات Gate.io کے زیر انتظام نہیں ہیں۔ Gate.io صرف اسپاٹ ٹریڈنگ کی خدمات فراہم کرتا ہے اور NAV کو حقیقی وقت میں ظاہر نہیں کر سکتا۔ براہ کرم ETF مصنوعات کی تجارت کرنے سے پہلے خطرات کو پوری طرح سمجھ لیں۔ مارکیٹ میں ناکافی لیکویڈیٹی کی وجہ سے تجارتی قیمتوں اور NAV کے درمیان انحراف توقع سے زیادہ ہو سکتا ہے۔ BULL اور Bear مصنوعات جلد ہی Gate.io پر ڈی لسٹ ہونے والی ہیں۔ ان مصنوعات کے بارے میں مزید جاننے کے لیے، براہ کرم FTXs کے پروڈکٹ مینوئل سے رجوع کریں۔

Q11: خالص اثاثہ قیمت (NAV) کیا ہے؟

خالص اثاثہ کی قیمت کرنسی ہستی کی خالص مارکیٹ ویلیو کی نمائندگی کرتی ہے۔ NAV کا حساب لگانے کا فارمولہ: خالص اثاثہ کی قدر (NAV) = پچھلے ری بیلنسنگ پوائنٹ کی NAV (1+ قیمت میں بنیادی کرنسی ٹارگیٹڈ لیوریج ریشو کی تبدیلی)

نوٹ: پچھلے ری بیلنسنگ پوائنٹ پر NAV سے مراد آخری پوزیشن کے بعد پوزیشنوں کی NAV ہے۔ ایڈجسٹمنٹ.

ثانوی مارکیٹ میں لیوریجڈ ETF مصنوعات کی اصل تجارتی قیمت کرنسی کی NAV سے منسلک ہوتی ہے۔ NAV سے ایک خاص انحراف ہے، حالانکہ انحراف بہت بڑا نہیں ہوگا۔ مثال کے طور پر، جب BTC3L کا NAV $1 ہے، تو ثانوی مارکیٹ میں تجارتی قیمت $1.01، یا $0.09 ہو سکتی ہے۔ Gate.io لیوریجڈ ETF مصنوعات کی NAV اور تازہ ترین تجارتی قیمتوں کو ایک ہی وقت میں درج کرتا ہے تاکہ صارفین NAV سے بہت زیادہ انحراف کرنے والی قیمتوں پر لیوریجڈ ٹوکن خریدتے/بیچتے وقت ممکنہ نقصان کو محسوس کر سکیں۔

Q12: Gate.ios لیوریجڈ ETF پروڈکٹس میں 3 بار قیمتوں میں اتار چڑھاؤ کا اضافہ بالکل کہاں ظاہر ہوتا ہے؟

لیوریجڈ ETF پروڈکٹس کی قیمتوں میں اتار چڑھاؤ بنیادی کرنسی کی قیمت کے اتار چڑھاو کو 3 بار بڑھانا ہے، جو NAV کی تبدیلی سے ظاہر ہوتا ہے۔ مثال کے طور پر، BTC BTC3L اور BTC3S کی بنیادی کرنسی ہے۔ تجارتی دن پر ایک مخصوص مدت میں BTC کی قیمت (00:00 پر قیمت ابتدائی قیمت ہے) اور متعلقہ وقت کی NAV درج ذیل ہیں: BTC کی قیمت میں 1% اضافہ، BTC3L کا NAV بڑھتا ہے۔ 3% تک، BTC3S کی NAV میں 3% کی کمی۔ BTC کی قیمت میں 1% کی کمی، BTC3L کی NAV میں 3% کی کمی، BTC3S کی NAV میں 3% اضافہ۔

Q13: Gate.ios لیوریجڈ ETF مصنوعات میں قیمتوں کے اتار چڑھاؤ کا حساب کیسے لگایا جاتا ہے؟

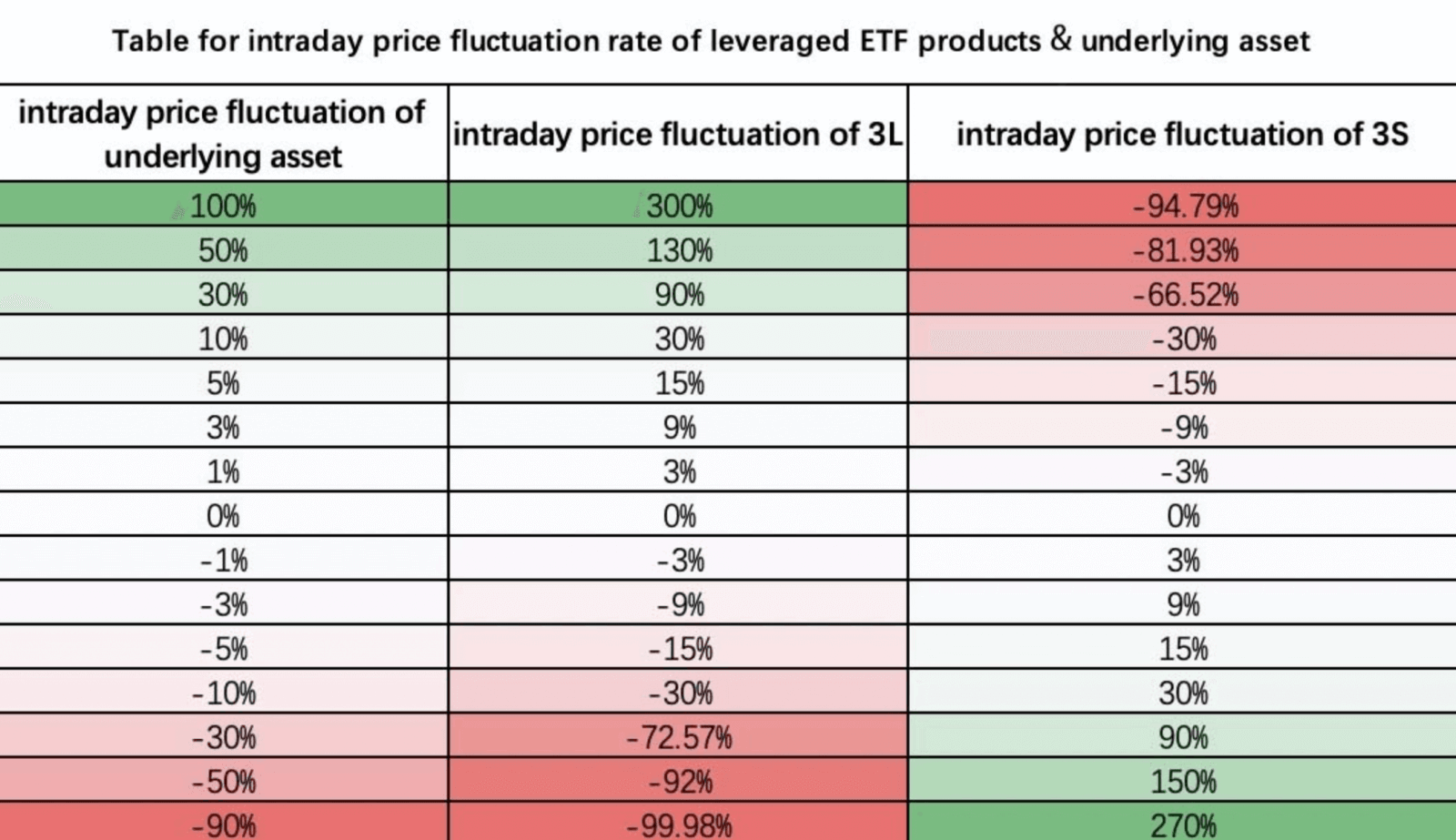

اتار چڑھاو کا حساب NAV کی بنیاد پر کیا جاتا ہے۔ آئیے انٹرا ڈے اتار چڑھاؤ کو بطور مثال لیتے ہیں:

لیوریجڈ ETF پروڈکٹس کی انٹرا ڈے قیمت کے اتار چڑھاؤ کی شرح کے لیے جدول بنیادی اثاثہ 3L 3S

Q14: کیا پوزیشن ایڈجسٹمنٹ میکانزم (ری بیلنسنگ) پوزیشن ہولڈنگز کی تعداد میں اضافہ/کم کرتا ہے؟

نہیں۔

جب بھی کسی پوزیشن کو ایڈجسٹ کیا جائے گا، NAV کی کیلکولیشن بیس بدل جائے گی۔ مثال کے طور پر: جب پوزیشنز کو 00:00 پر ایڈجسٹ کیا جاتا ہے، NAV $1 ہے، پھر پچھلے ری بیلنسنگ پوائنٹ کا NAV $1 ہے۔ موجودہ NAV کیلکولیشن فارمولہ $1×{1+ بنیادی کرنسی کی قیمت میں تبدیلی*ٹارگیٹڈ لیوریج ریشو} ہے۔

اگلی پوزیشن ایڈجسٹمنٹ سے پہلے، NAV ہمیشہ $1 پر مبنی ہوتا ہے اور بنیادی کرنسی کے اتار چڑھاو کے ساتھ تبدیل ہوتا ہے۔

اگر NAV $0.7 ہونے پر ایک فاسد پوزیشن ایڈجسٹمنٹ کو متحرک کیا جاتا ہے، تو ایڈجسٹمنٹ کے بعد، پچھلے ری بیلنسنگ پوائنٹ کا NAV $0.7 ہو جاتا ہے، اور موجودہ NAV کا حساب $0.7×(1+ قیمت میں بنیادی کرنسی* ہدف شدہ لیوریج تناسب کی تبدیلی کے طور پر کیا جاتا ہے۔ )۔

Q15: بے قاعدہ ری بیلنس کیا ہے؟

مارکیٹ میں قیمتوں میں انتہائی اتار چڑھاؤ کی صورت میں، کنٹریکٹ ہیجنگ اور لیکویڈیشن کو روکنے کے لیے، بے قاعدہ ری بیلنسنگ کو متحرک کیا جائے گا۔

16 مارچ 2020 کو 10:00 سے پہلے، Gate.io پچھلے ری بیلنسنگ پوائنٹ کے مقابلے میں 15% (مثبت یا منفی) کی قیمت کے اتار چڑھاؤ کی شرح کو اپناتا ہے۔

کیونکہ کریپٹو کرنسی مارکیٹ کافی اتار چڑھاؤ کا شکار رہی ہے، اور بے قاعدہ ری بیلنسنگ زیادہ کثرت سے شروع ہوتی ہے۔ 16 مارچ 2020 کو 10:00 بجے سے، Gate.io قیمت کے اتار چڑھاؤ کی شرح (مثبت یا منفی) 20% کی حد کے طور پر آخری ری بیلنسنگ پوائنٹ کے مقابلے میں استعمال کرے گا۔

لیوریجڈ ETF مصنوعات کے لیے گائیڈ (باب II)

مارکیٹ کے کن حالات کے لیے لیوریجڈ ETF مصنوعات ہیں؟

لیوریجڈ ETF مصنوعات کے یک طرفہ بازاروں میں فوائد ہیں۔ دو طرفہ بازاروں میں زیادہ رگڑ والے اخراجات ہوتے ہیں۔ آئیے BTC3L کو ایک مثال کے طور پر لیتے ہیں تاکہ مارکیٹ کے مختلف حالات میں لیوریجڈ ETF پروڈکٹس کے منافع کا مشاہدہ کیا جا سکے:*3xBTC سے مراد روایتی 3-بار لیوریجڈ BTC_USDT دائمی معاہدہ ہے

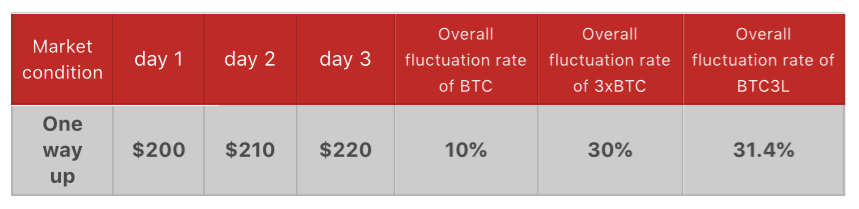

l یک طرفہ مارکیٹ:

"ون وے اپ" منظر نامے میں، لیوریجڈ ETF مصنوعات روایتی 3 بار لیوریجڈ پرپیچوئل کنٹریکٹس (3xBTC) سے بہتر کارکردگی کا مظاہرہ کرتی ہیں۔ ذیل میں منافع کا حساب کیا جاتا ہے:

پہلے دن، ایک BTC کی قیمت $200 سے $210 تک بڑھ جاتی ہے، اتار چڑھاؤ کی شرح +5% ہے۔ BTC3L کی NAV (خالص اثاثہ قیمت) $200 (1+5%×3)=$230 بن جاتی ہے۔

دوسرے دن، ایک BTC کی قیمت $210 سے $220 تک بڑھ جاتی ہے، اتار چڑھاؤ کی شرح +4.76% ہے۔ BTC3L کا NAV $230× (1+4.76%×3)=$262.84 ہو جاتا ہے۔

آخر میں، ان 2 دنوں میں اتار چڑھاؤ کی شرح ہے ($262.84 - $200)/$200*100% = 31.4%، جو کہ 30% سے زیادہ ہے۔

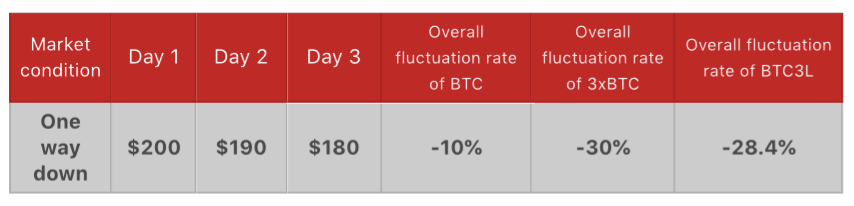

l یک طرفہ مارکیٹ: ایک طرفہ نیچے

"ایک طرفہ نیچے" کے منظر نامے میں، لیوریجڈ ETF مصنوعات کی تجارت سے ہونے والا نقصان کنٹریکٹ ٹریڈنگ سے کم ہے۔ ذیل میں نقصان کا حساب کیسے لگایا جاتا ہے:

پہلے دن BTC کی قیمت 5% تک گر جاتی ہے۔ BTC3L کا NAV بنتا ہے: $200 (1-5%×3)=$170;

قیمت دوسرے دن دوبارہ گرتی ہے اور اتار چڑھاؤ کی شرح -5.26% ہے۔ BTC3L کا NAV $170 (1-5.26%×3)=$143.17 ہو جاتا ہے۔

ان 2 دنوں میں مجموعی اتار چڑھاؤ کی شرح ہے ($143.17 - $200)/ $200*100%= -28.4%، جو کہ -30% سے زیادہ ہے۔

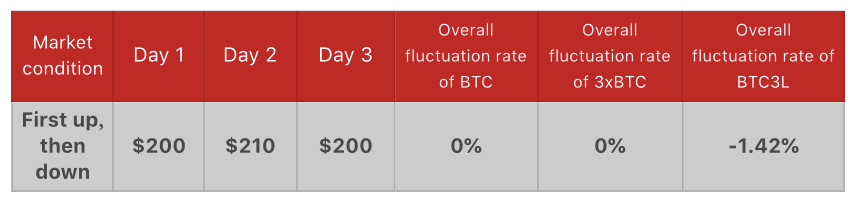

l دو طرفہ مارکیٹ: پہلے اوپر، پھر نیچے

اگر بی ٹی سی کی قیمت پہلے بڑھتی ہے، پھر اسی سطح پر واپس آتی ہے، تو لیوریجڈ ETF مصنوعات دائمی معاہدوں پر کوئی فائدہ نہیں رکھتیں۔

پہلے دن، ایک BTC کی قیمت $200 سے $210 تک بڑھ جاتی ہے، اتار چڑھاؤ کی شرح +5% ہے۔ BTC3L کا NAV $200 (1+5%×3)=$230 بن جاتا ہے۔

دوسرے دن، قیمت $210 سے واپس $200 تک گر جاتی ہے، اتار چڑھاؤ کی شرح -4.76% ہے۔ BTC3L کا NAV $230 (1-4.76%×3)=$197.16 ہو جاتا ہے۔

ان 2 دنوں میں مجموعی اتار چڑھاؤ کی شرح ہے ($197.16 - $200)/$200*100%=-1.42%، جو کہ 0% سے کم ہے۔

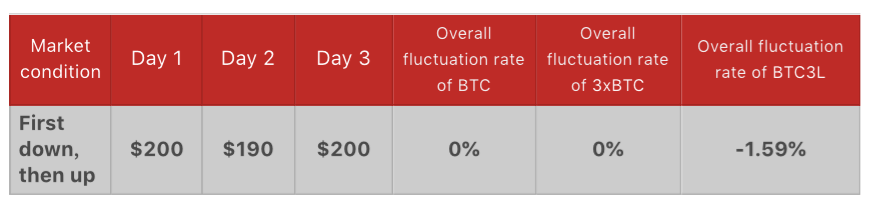

l دو طرفہ مارکیٹ: پہلے نیچے، پھر اوپر

اسی طرح جیسا کہ اوپر بیان کیا گیا ہے، اگر قیمت پہلے نیچے جاتی ہے، پھر بالکل اسی سطح تک جاتی ہے، لیوریجڈ ETF مصنوعات ایک مثالی سرمایہ کاری نہیں ہیں۔

پہلے دن، بی ٹی سی کی قیمت 5٪ کی طرف سے گر جاتا ہے. BTC3L کا NAV $200 (1-5%×3)=$170 ہو جاتا ہے۔

دوسرے دن، قیمت $190 سے $200 تک بڑھ جاتی ہے۔ اتار چڑھاؤ کی شرح +5.26% ہے۔ BTC3L کا NAV $170 بن جاتا ہے (1+5.26%×3)=$196.83؛

ان 2 دنوں میں مجموعی اتار چڑھاؤ کی شرح ہے ($196.83- $200)/$200*100%=-1.59%، جو کہ 0% سے کم ہے۔

براہ کرم خبردار کریں: لیوریجڈ ETF پروڈکٹس مالی مشتقات ہیں جن میں زیادہ خطرات ہیں۔ اس مضمون کو سرمایہ کاری کے کسی مشورے کے بجائے صرف ایک مختصر تجزیہ سمجھا جانا چاہیے۔ ٹریڈنگ سے پہلے صارفین کو مصنوعات اور ان کے خطرات کے بارے میں اچھی طرح سمجھنا ضروری ہے۔